Блог им. andreihohrin |Второй выпуск облигаций АО Им Т.Г. Шевченко (300 млн.р., 13% годовых) состоится 21 мая 2020 года. Книга заявок открыта

- 18 мая 2020, 12:16

- |

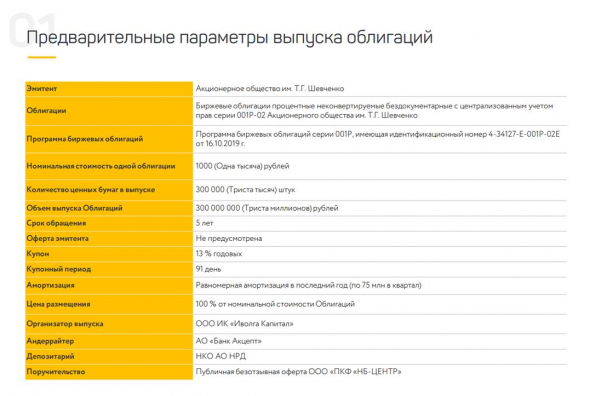

21 мая стартует размещение облигаций АО Им. Т.Г. Шевченко 🌾

Это второй выпуск эмитента. Объем – 300 млн.р., срок до погашения – 5 лет (амортизация в течение последнего года), купон 13% годовых с ежеквартальной выплатой. Организатор размещения – ИК «Иволга Капитал».

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам заявку (количество приобретаемых бумаг, наименование Вашего брокера) в любой форме.

Наши координаты:

— почтовый ящик: info@ivolgacap.com

— общий телефон: +7 495 748 61 07

Минимальный сумма покупки облигаций на первичном рынке – 300 бумаг (300 т.р. по номинальной стоимости)

Облигации нового выпуска АО Им. Т.Г.Шевченко будут добавлены в портфели PRObonds, как и облигации дебютного выпуска. Совокупная доля облигаций данного эмитента в портфелях может достигать 15% от активов.

Информация об эмитенте и облигационном выпуске: www.probonds.ru/upload/files/16/a9ad97cd/AO_TG_SHevchenko_2020.pdf

Во вторник 19 мая в 19-00 на YouTube-канале PRObonds проведем интерактивный разбор эмитента.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. andreihohrin |23 января - размещение облигаций Лизинг-Трейд (500 млн.р., купон 12,5%, 3 года с амортизацией)

- 21 января 2020, 08:25

- |

На данный момент книга заявок собрана на 60%. За 2 ближайших дня, скорее всего, будет собрана на 70-75%. Это позволяет завершить размещение в течение 3-5 сессий.

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Объем покупки (минимальная заявка — 300 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

С уважением, Иволга Капитал

Презентация эмитента и выпуска облигаций: www.probonds.ru/emitent/12-ooo-lizing-treid.html

Видео-обзор эмитента:

( Читать дальше )

Блог им. andreihohrin |23 января 2019 – предварительная дата размещения дебютного выпуска облигаций ООО "Лизинг-Трейд" (500 м.р., 12,5%)

- 15 января 2020, 10:45

- |

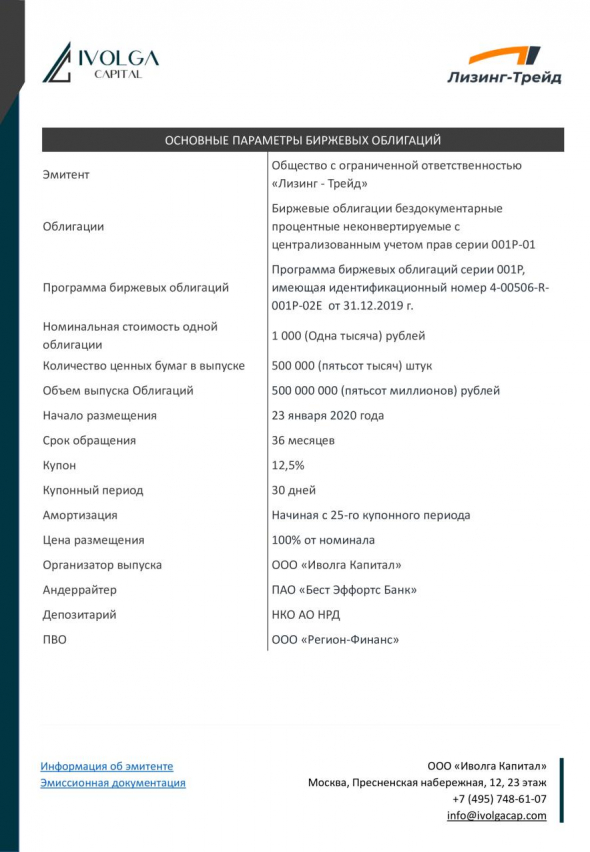

23 января 2019 – предварительная дата размещения дебютного выпуска облигаций ООО «Лизинг-Трейд». Организатор выпуска – «Иволга Капитал».

Предварительные параметры выпуска ООО «Лизинг-Трейд»:

• Объем выпуска – 500 000 000 р.

• Купон – 12,5% годовых (YTM = 13,1%), выплата ежемесячно

• Срок до погашения – 3 года, амортизация в течение 3-го года

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Предполагаемый объем покупки (минимальная заявка — 300 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Иван Марков: @Markov1van, markov@ivolgacap.com, +7 929 509 65 50

— Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com, +7 985 912 67 50

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

С уважением, Иволга Капитал

Презентация эмитента и выпуска облигаций: www.probonds.ru/posts/235-na-23-janvarja-namecheno-razmeschenie-obligacii-ooo-lizing-treid-500-mln-r-12-5.html

Годовая отчетность: leasing-trade.ru/o-kompanii/disclosure/

Сервер раскрытия информации: disclosure.1prime.ru/Portal/Default.aspx?emId=1655096633

( Читать дальше )

Блог им. andreihohrin |Книга заявок. Обувь России 001P-02

- 04 декабря 2019, 09:26

- |

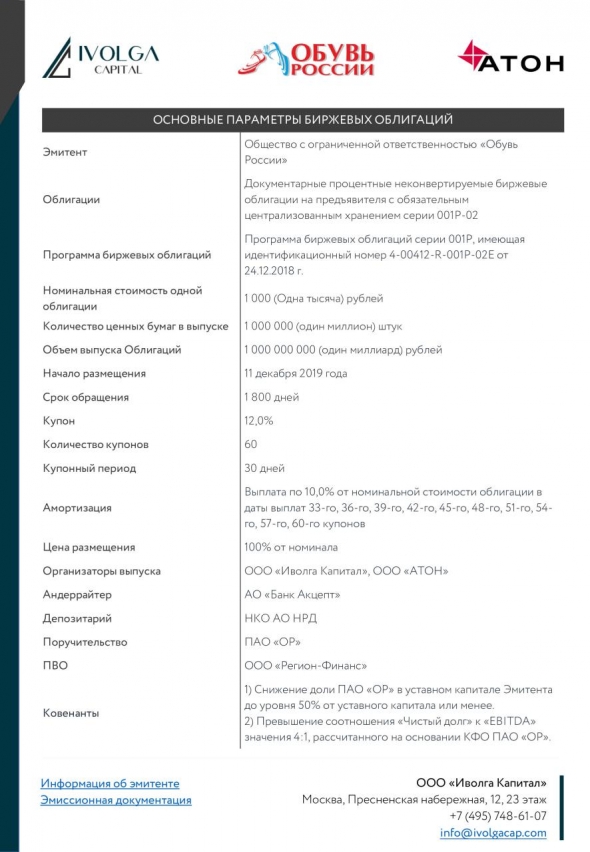

Обувь России 001P-02.

11 декабря 2019 — дата размещения. Организаторы выпуска – «Иволга Капитал» и АТОН.

Презентация «Обуви России» и облигационного выпуска — здесь: www.probonds.ru/emitent/11-ooo-obuv-rossii.html

Подать заявку Вы можете по телефону / e-mail «Иволга Капитал»: +7 495 748 61 07 / info@ivolgacap.com@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Открыта книга заявок на участие в размещении облигаций Обувь России 001P-02 (1 млрд.р., 12%, размещение 11.12.2019)

- 29 ноября 2019, 15:21

- |

Мы начинаем сбор заявок на первичное размещение облигаций Обувь России 001P-02.

11 декабря 2019 — дата размещения. Организаторы выпуска – «Иволга Капитал» и АТОН.

Основные параметры выпуска Обувь России 001P-02:

• Объем выпуска – 1 000 000 000 р.

• Купон – 12,0%

• Дюрация – 3,2 года (срок обращения 1 800 дней, линейная амортизация с середины срока обращения)

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Предполагаемый объем покупки (минимальная заявка — 100 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Иван Марков: @Markov1van, markov@ivolgacap.com, +7 929 509 65 50

— Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com, +7 985 912 67 50

— Андрей Хохрин: @AndreyHohrin, hohrin@ivolgacap.com, +7 985 385 21 62

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

( Читать дальше )

Блог им. andreihohrin |Открыта книга заявок на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, 14,25%)

- 07 ноября 2019, 11:52

- |

Сегодня начинается сбор заявок на участие в размещении облигаций АПРИ «Флай Плэнинг» (челябинский застройщик, занимает третье место в регионе по вводу жилья).

Параметры выпуска:

- Размер выпуска: 400 млн.р.

- Купон: 14,25% годовых, выплата ежеквартально.

- Срок до погашения: 3 года, линейная амортизация с 9 купонного периода

- Андеррайтер: СБЦ (GrottBjorn)

- Организатор: Иволга Капитал

- Минимальный лот: 100 бумаг (100 т.р. по номинальной стоимости)

- Дата начала размещения: 14 ноября 2019 г.

Для подачи заявки Вам необходимо направить нам:

- Ваше имя, контакт для обратной связи,

- Наименование Вашего брокера,

- Количество приобретаемых бумаг (минимальный лот – 100 бумаг)

( Читать дальше )

Блог им. andreihohrin |Открыта книга заявок на участие в первичном размещении облигаций АО ИМ Т.Г. ШЕВЧЕНКО

- 17 октября 2019, 11:43

- |

Сегодня открывается книга заявок на дебютный выпуск облигаций АО ИМ.Т.Г.ШЕВЧЕНКО (отрасль – растениеводство, входит в ростовский холдинг «НБ-Центр»).

Параметры выпуска:

- Объем – 500 млн.р. (500 тыс. облигаций по 1 000 р.)

- Купон – 13,5% годовых, выплата ежеквартально

- Срок до погашения – 3 года

- Безотзывная оферта от материнской компании ООО «ПКФ «НБ-ЦЕНТР» (информация будет раскрыта после регистрации выпуска облигаций)

- Дата начала размещения – 24 октября 2019 г.

Для подачи заявки Вам необходимо направить нам:

- Ваше имя, контакт для обратной связи,

- Наименование Вашего брокера,

- Количество приобретаемых бумаг (минимальный лот – 100 бумаг, или 100 000 р. по номинальной стоимости)

( Читать дальше )

Блог им. andreihohrin |Открыта книга заявок на участие в размещении облигаций ЗАО ЛК Роделен (300 млн.р., купон 12,0%, срок обращения 3 года)

- 26 сентября 2019, 16:10

- |

2 октября стартует размещение второго выпуска облигаций ЗАО ЛК «Роделен»

Параметры выпуска ЗАО ЛК Роделен БО 001P-02 :

Размер выпуска: 300 млн.р

Купон: 12,00% годовых, выплата ежемесячно

Срок до погашения: 3 года, амортизация начиная с 7 месяца обращения

Андеррайтер: ПАО «Бест Эффортс Банк»

Организатор размещения: ООО «Иволга Капитал»

Заявку Вы можете направить по адресу: info@ivolgacap.com

Или по телефону: +7 495 748 61 07

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Сбор заявок на размещение облигаций "Электрощит-Стройсистема"

- 14 августа 2019, 17:58

- |

#элетрощит #книгазаявок

20 августа – размещение дебютного выпуска облигаций ООО «Электрощит-Стройсистема».

150 млн.р.

купон 13% годовых, ежеквартальная выплата

срок до погашения 3 года, без амортизации

безотзывная оферта от ПАО «ЧЗПСН-Профнастил»

Как участвовать в размещении облигаций «Электрощита»?

1️⃣ Книга заявок собирается с 13 по 16 августа.

2️⃣ Само размещение – 20 августа с 10-00 до 17-29.

3️⃣ Условия приема заявок на первичное размещение ООО «Электрощит-Стройсистема»:

Минимальный лот – 50 облигаций (номинал облигации 1 000 р.).

Обязательна предварительная заявка. Для этого Вам необходимо указать:

a. Ваше имя,

b. способ связи с Вами,

c. наименование брокерской компании, через которую будут приобретаться облигации,

d. количество приобретаемых облигаций или сумму денег на их приобретение.

Пожалуйста, направьте Вашу заявку на участие в размещении облигаций нам как организатору размещения любым из способов:

Через телеграм/почту нашего клиентского блока:

— Иван Марков: @Markov1van, markov@ivolgacap.com

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com

— Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com

На наш общий почтовый ящик: info@ivolgacap.com

По нашему общему телефону: +7 495 748 61 07

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал